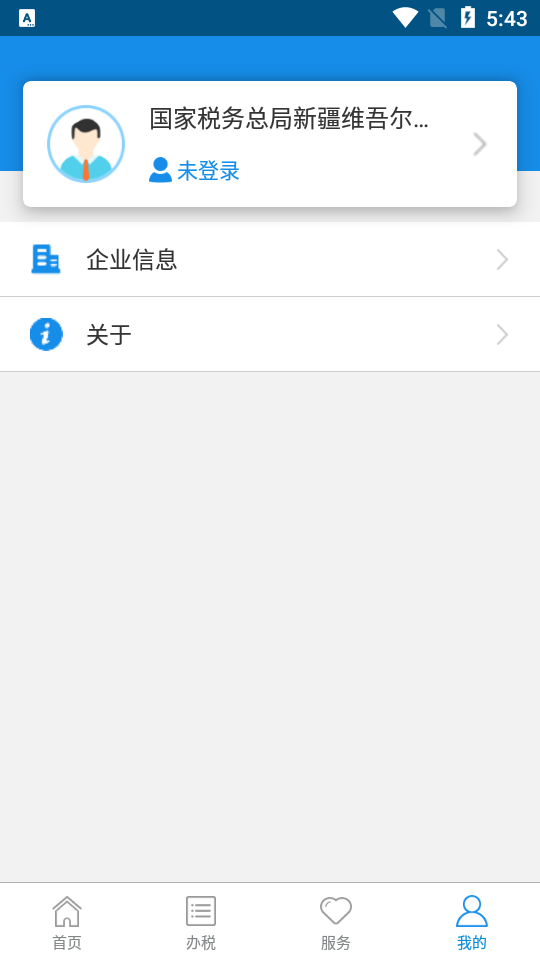

編輯點評:新疆維吾爾自治區(qū)國稅局官方客戶端

國家稅務(wù)總局新疆維吾爾自治區(qū)稅務(wù)局官方手機客戶端,新疆稅務(wù)app開啟新的移動辦稅模式,隨時隨地掌上辦稅,全天候的服務(wù)類型,為用戶提供了綜合的辦稅服務(wù),輕松查看通知提醒和新聞,官方權(quán)威平臺值得信賴。

功能介紹

1、通過掃碼進行文書資料上傳、提升辦稅服務(wù)效率;

2、可以進行發(fā)票查詢、登錄后進行發(fā)票申領(lǐng);

3、查看通知提醒、稅收政策和新聞、辦稅指南等信息;

4、進行小規(guī)模申報和納稅;

5、提供一些基本的涉稅查詢服務(wù),如申報情況、繳款情況、納稅人認定信息查詢,基本信息查詢等;

6、查詢新疆的所有辦稅服務(wù)廳地址電話以及辦稅日歷;

7、可以通過APP盡心納稅人服務(wù)投訴,在線咨詢并查看結(jié)果,參與網(wǎng)上調(diào)查。

出口退稅率文庫2022A版通知

2022年,我國進出口稅則稅目根據(jù)世界海關(guān)組織《商品名稱及編碼協(xié)調(diào)制度》進行了同步轉(zhuǎn)版,結(jié)合進出口稅則及海關(guān)商品編碼等調(diào)整情況,國家稅務(wù)總局編制了2022A版出口退稅率文庫(以下簡稱文庫)。現(xiàn)將有關(guān)事項通知如下:

一、文庫放置在國家稅務(wù)總局可控FTP系統(tǒng)(100.16.92.60)“程序發(fā)布”目錄下,請各地及時下載,對出口退稅審核系統(tǒng)進行文庫升級,并將文庫及時發(fā)放給出口企業(yè)。

二、各地要嚴(yán)格執(zhí)行出口退稅率,嚴(yán)禁擅自改變出口退稅率,一經(jīng)發(fā)現(xiàn),嚴(yán)肅追究相關(guān)人員責(zé)任。

三、對執(zhí)行中發(fā)現(xiàn)的問題,請及時報告國家稅務(wù)總局(貨物和勞務(wù)稅司)。

2021年度個稅匯算預(yù)約辦稅操作流程

2021年度個稅匯算預(yù)約辦稅功能于2月16日上線運行,納稅人如需在3月1日至15日之間辦理匯算,可在2月16日至3月15日每天的早6點至晚22點登錄手機個人所得稅APP進行預(yù)約。3月16日以后,無需預(yù)約即可登錄手機個人所得稅APP直接辦理。感謝您對稅收工作的關(guān)注和支持!

一、為什么要在匯算初期實行預(yù)約辦稅?

答:為提升納稅人的辦稅效率和申報體驗,防止匯算初期扎堆辦理造成不便,稅務(wù)部門在2021年度匯算中推出預(yù)約辦稅服務(wù)。有年度匯算初期 (3月1日至3月15日)辦稅需求的納稅人,可在2月16日后登錄手機個稅APP預(yù)約上述時間段中的任意一天辦理。3月16日至6月30日,納稅人無需預(yù)約,隨時可以登錄手機個人所得稅APP辦理年度匯算。

二、如何在手機個人所得稅APP上預(yù)約辦稅?

答:在手機個人所得稅APP上預(yù)約辦稅非常簡便,可簡稱為“三步走”:

第一步,納稅人登錄手機個人所得稅APP后,可通過“首頁——2021綜合所得年度匯算”專題區(qū)域點擊“去預(yù)約”進入預(yù)約功能頁面,也可以通過“辦稅——綜合所得年度匯算申報預(yù)約”進入預(yù)約功能界面。

第二步,進入預(yù)約功能界面后,納稅人需仔細閱讀提示內(nèi)容,點擊“開始預(yù)約”進入“選擇預(yù)約日期”界面,選中標(biāo)記為“可選”的日期后,點擊底部“提交預(yù)約申請”按鈕提交。

第三步,提交成功后,系統(tǒng)顯示“您已成功預(yù)約”頁面,納稅人即可在預(yù)約日期當(dāng)天辦理2021年度匯算申報。此外,還可以在手機個人所得稅APP首頁年度匯算專題欄查看預(yù)約情況。

需要說明的是,預(yù)約功能開放時間為2022年2月16日至3月15日每天的早6點至晚22點,納稅人可在上述時間內(nèi)登錄手機個人所得稅APP并預(yù)約3月1日至3月15日的年度匯算申報。

企業(yè)所得稅常見11項費用扣除比例

一、合理的工資、薪金支出

企業(yè)發(fā)生的合理的工資、薪金支出,準(zhǔn)予扣除。

政策依據(jù):

《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第714號)第三十四條

二、職工福利費支出

企業(yè)發(fā)生的職工福利費支出,不超過工資、薪金總額14%的部分,準(zhǔn)予扣除。

政策依據(jù):

《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第714號)第四十條

三、職工教育經(jīng)費

1.一般扣除比例

企業(yè)發(fā)生的職工教育經(jīng)費支出,不超過工資薪金總額8%的部分,準(zhǔn)予在計算企業(yè)所得稅應(yīng)納稅所得額時扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。

政策依據(jù):

《財政部 稅務(wù)總局關(guān)于企業(yè)職工教育經(jīng)費稅前扣除政策的通知》(財稅〔2018〕51號)第一條

2.部分特定行業(yè)企業(yè)扣除比例

(1)集成電路設(shè)計企業(yè)和符合條件軟件企業(yè)的職工培訓(xùn)費用,應(yīng)單獨進行核算并按實際發(fā)生額在計算應(yīng)納稅所得額時扣除。

政策依據(jù):

《財政部 國家稅務(wù)總局關(guān)于進一步鼓勵軟件產(chǎn)業(yè)和集成電路產(chǎn)業(yè)發(fā)展企業(yè)所得稅政策的通知》(財稅〔2012〕27號)第六條

(2)核力發(fā)電企業(yè)為培養(yǎng)核電廠操縱員發(fā)生的培養(yǎng)費用,可作為企業(yè)的發(fā)電成本在稅前扣除。企業(yè)應(yīng)將核電廠操縱員培養(yǎng)費與員工的職工教育經(jīng)費嚴(yán)格區(qū)分,單獨核算,員工實際發(fā)生的職工教育經(jīng)費支出不得計入核電廠操縱員培養(yǎng)費直接扣除。

政策依據(jù):

《國家稅務(wù)總局關(guān)于企業(yè)所得稅應(yīng)納稅所得額若干問題的公告》(國家稅務(wù)總局公告2014年第29號)第四條

(3)航空企業(yè)實際發(fā)生的飛行員養(yǎng)成費、飛行訓(xùn)練費、乘務(wù)訓(xùn)練費、空中保衛(wèi)員訓(xùn)練費等空勤訓(xùn)練費用,根據(jù)《中華人民共和國企業(yè)所得稅法實施條例》第二十七條規(guī)定,可以作為航空企業(yè)運輸成本在稅前扣除。

政策依據(jù):

《國家稅務(wù)總局關(guān)于企業(yè)所得稅若干問題的公告》(國家稅務(wù)總局公告2011年第34號)第三條

四、工會經(jīng)費支出

企業(yè)撥繳的工會經(jīng)費,不超過工資、薪金總額2%的部分,準(zhǔn)予扣除。

政策依據(jù):

《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第714號)第四十一條

五、補充養(yǎng)老保險和補充醫(yī)療保險支出

自2008年1月1日起,企業(yè)根據(jù)國家有關(guān)政策規(guī)定,為在本企業(yè)任職或者受雇的全體員工支付的補充養(yǎng)老保險費、補充醫(yī)療保險費,分別在不超過職工工資總額5%標(biāo)準(zhǔn)內(nèi)的部分,在計算應(yīng)納稅所得額時準(zhǔn)予扣除;超過的部分,不予扣除。

政策依據(jù):

《財政部 國家稅務(wù)總局關(guān)于補充養(yǎng)老保險費補充醫(yī)療保險費有關(guān)企業(yè)所得稅政策問題的通知》(財稅〔2009〕27號)

六、業(yè)務(wù)招待費支出

企業(yè)發(fā)生的與生產(chǎn)經(jīng)營活動有關(guān)的業(yè)務(wù)招待費支出,按照發(fā)生額的60%扣除,但最高不得超過當(dāng)年銷售(營業(yè))收入的5‰。

政策依據(jù):

《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第714號)第四十三條

七、廣告費和業(yè)務(wù)宣傳費支出

1.一般扣除比例

企業(yè)發(fā)生的符合條件的廣告費和業(yè)務(wù)宣傳費支出,除國務(wù)院財政、稅務(wù)主管部門另有規(guī)定外,不超過當(dāng)年銷售(營業(yè))收入 15% 的部分,準(zhǔn)予扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。

政策依據(jù):

《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第714號)第四十四條

2.特殊行業(yè)扣除比例

(1)對化妝品制造或銷售、醫(yī)藥制造和飲料制造(不含酒類制造)企業(yè)發(fā)生的廣告費和業(yè)務(wù)宣傳費支出,不超過當(dāng)年銷售(營業(yè))收入30%的部分,準(zhǔn)予扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。

(2)對簽訂廣告費和業(yè)務(wù)宣傳費分攤協(xié)議(以下簡稱分攤協(xié)議)的關(guān)聯(lián)企業(yè),其中一方發(fā)生的不超過當(dāng)年銷售(營業(yè))收入稅前扣除限額比例內(nèi)的廣告費和業(yè)務(wù)宣傳費支出可以在本企業(yè)扣除,也可以將其中的部分或全部按照分攤協(xié)議歸集至另一方扣除。另一方在計算本企業(yè)廣告費和業(yè)務(wù)宣傳費支出企業(yè)所得稅稅前扣除限額時,可將按照上述辦法歸集至本企業(yè)的廣告費和業(yè)務(wù)宣傳費不計算在內(nèi)。

(3)煙草企業(yè)的煙草廣告費和業(yè)務(wù)宣傳費支出,一律不得在計算應(yīng)納稅所得額時扣除。

政策依據(jù):

《財政部 稅務(wù)總局關(guān)于廣告費和業(yè)務(wù)宣傳費支出稅前扣除有關(guān)事項的公告》(財政部 稅務(wù)總局公告2020年第43號)

八、手續(xù)費和傭金支出

1.一般扣除比例

企業(yè)發(fā)生與生產(chǎn)經(jīng)營有關(guān)的手續(xù)費及傭金支出,不超過以下規(guī)定計算限額以內(nèi)的部分,準(zhǔn)予扣除;超過部分,不得扣除。

其他企業(yè):按與具有合法經(jīng)營資格中介服務(wù)機構(gòu)或個人(不含交易雙方及其雇員、代理人和代表人等)所簽訂服務(wù)協(xié)議或合同確認的收入金額的5%計算限額。

政策依據(jù):

《財政部 國家稅務(wù)總局 關(guān)于企業(yè)手續(xù)費及傭金支出稅前扣除政策的通知》(財稅〔2009〕29號)第一條

2.保險企業(yè)特殊扣除比例

保險企業(yè)發(fā)生與其經(jīng)營活動有關(guān)的手續(xù)費及傭金支出,不超過當(dāng)年全部保費收入扣除退保金等后余額的18%(含本數(shù))的部分,在計算應(yīng)納稅所得額時準(zhǔn)予扣除;超過部分,允許結(jié)轉(zhuǎn)以后年度扣除。

政策依據(jù):

《財政部 稅務(wù)總局關(guān)于保險企業(yè)手續(xù)費及傭金支出稅前扣除政策的公告》(財政部 稅務(wù)總局公告2019年第72號)第一條

3.房地產(chǎn)開發(fā)經(jīng)營業(yè)務(wù)企業(yè)扣除比例

企業(yè)委托境外機構(gòu)銷售開發(fā)產(chǎn)品的,其支付境外機構(gòu)的銷售費用(含傭金或手續(xù)費)不超過委托銷售收入10%的部分,準(zhǔn)予據(jù)實扣除。

政策依據(jù):

《國家稅務(wù)總局關(guān)于印發(fā)<房地產(chǎn)開發(fā)經(jīng)營業(yè)務(wù)企業(yè)所得稅處理辦法>的通知》(國稅發(fā)〔2009〕31號)第二十條

九、研發(fā)費用支出

1.一般扣除比例

企業(yè)開展研發(fā)活動中實際發(fā)生的研發(fā)費用,未形成無形資產(chǎn)計入當(dāng)期損益的,在按規(guī)定據(jù)實扣除的基礎(chǔ)上,在2018年1月1日至2023年12月31日期間,再按照實際發(fā)生額的75%在稅前加計扣除;形成無形資產(chǎn)的,在上述期間按照無形資產(chǎn)成本的175%在稅前攤銷。

政策依據(jù):

(1)《財政部 國家稅務(wù)總局 科技部 關(guān)于提高研究開發(fā)費用稅前加計扣除比例的通知》(財稅〔2018〕99號)

(2)《財政部 稅務(wù)總局關(guān)于延長部分稅收優(yōu)惠政策執(zhí)行期限的公告》(財政部 稅務(wù)總局公告2021年第6號)

2.制造業(yè)企業(yè)扣除比例

制造業(yè)企業(yè)開展研發(fā)活動中實際發(fā)生的研發(fā)費用,未形成無形資產(chǎn)計入當(dāng)期損益的,在按規(guī)定據(jù)實扣除的基礎(chǔ)上,自2021年1月1日起,再按照實際發(fā)生額的100%在稅前加計扣除;形成無形資產(chǎn)的,自2021年1月1日起,按照無形資產(chǎn)成本的200%在稅前攤銷。

政策依據(jù):

《財政部 稅務(wù)總局關(guān)于進一步完善研發(fā)費用稅前加計扣除政策的公告》(財政部 稅務(wù)總局公告2021年第13號)

十、公益性捐贈支出

(1)企業(yè)通過公益性社會組織或者縣級(含縣級)以上人民政府及其組成部門和直屬機構(gòu),用于慈善活動、公益事業(yè)的捐贈支出,在年度利潤總額12%以內(nèi)的部分,準(zhǔn)予在計算應(yīng)納稅所得額時扣除;超過年度利潤總額12%的部分,準(zhǔn)予結(jié)轉(zhuǎn)以后三年內(nèi)在計算應(yīng)納稅所得額時扣除。

政策依據(jù):

《財政部 國家稅務(wù)總局 關(guān)于公益性捐贈支出企業(yè)所得稅稅前結(jié)轉(zhuǎn)扣除有關(guān)政策的通知》(財稅〔2018〕15號)

(2)企業(yè)和個人通過公益性社會組織或者縣級以上人民政府及其部門等國家機關(guān),捐贈用于應(yīng)對新型冠狀病毒感染的肺炎疫情的現(xiàn)金和物品,允許在計算應(yīng)納稅所得額時全額扣除。

(3)企業(yè)和個人直接向承擔(dān)疫情防治任務(wù)的醫(yī)院捐贈用于應(yīng)對新型冠狀病毒感染的肺炎疫情的物品,允許在計算應(yīng)納稅所得額時全額扣除。

政策依據(jù):

《財政部 稅務(wù)總局關(guān)于支持新型冠狀病毒感染的肺炎疫情防控有關(guān)捐贈稅收政策的公告》(財政部 稅務(wù)總局公告2020年第9號)

十一、企業(yè)責(zé)任保險支出

企業(yè)參加雇主責(zé)任險、公眾責(zé)任險等責(zé)任保險,按照規(guī)定繳納的保險費,準(zhǔn)予在企業(yè)所得稅稅前扣除。

政策依據(jù):

《國家稅務(wù)總局 關(guān)于責(zé)任保險費企業(yè)所得稅稅前扣除有關(guān)問題的公告》(國家稅務(wù)總局公告2018年第52號)

阿里云盤app官方版

阿里云盤app官方版 快手極速版2024最新版

快手極速版2024最新版 快手2024最新版官方正版

快手2024最新版官方正版 百度地圖app手機最新版

百度地圖app手機最新版 墨跡天氣app官方版

墨跡天氣app官方版 美團官方手機客戶端

美團官方手機客戶端 釘釘手機版app

釘釘手機版app 中國農(nóng)業(yè)銀行app

中國農(nóng)業(yè)銀行app 光速虛擬機安卓正版

光速虛擬機安卓正版 美團外賣app官方版

美團外賣app官方版

易航商旅v1.0.0 安卓版

易航商旅v1.0.0 安卓版 宇視貝貝家長版客戶端v2.5.0 安卓手機版

宇視貝貝家長版客戶端v2.5.0 安卓手機版 曦康運app1.0.0安卓版

曦康運app1.0.0安卓版 SeeEasy監(jiān)控錄像機軟件v2.0.57 安卓最新版

SeeEasy監(jiān)控錄像機軟件v2.0.57 安卓最新版 小奔運動打卡軟件2.2.1安卓最新版

小奔運動打卡軟件2.2.1安卓最新版 行李打包清單軟件(PackPoint)v3.17.3 安卓手機版

行李打包清單軟件(PackPoint)v3.17.3 安卓手機版 中國編碼物品中心官方版2.3.2 手機版

中國編碼物品中心官方版2.3.2 手機版 i高新app官方版v1.0.7 安卓手機版

i高新app官方版v1.0.7 安卓手機版 百姓糧網(wǎng)交易平臺v1.4.2 安卓最新版

百姓糧網(wǎng)交易平臺v1.4.2 安卓最新版 蚌埠人社官方最新版1.3 手機版

蚌埠人社官方最新版1.3 手機版 怡禾線上問診軟件4.10.0 手機版

怡禾線上問診軟件4.10.0 手機版 元氣兼職官方版1.0.03 手機版

元氣兼職官方版1.0.03 手機版 隧e通app官方正版2.6.5 手機版

隧e通app官方正版2.6.5 手機版 慧生活798安卓版1.0.132安卓版

慧生活798安卓版1.0.132安卓版 掌上喀什app官方版v1.0.0 安卓手機版

掌上喀什app官方版v1.0.0 安卓手機版 防騙視伏App下載(Scameter+)v2.1.0 官方安卓手機版

防騙視伏App下載(Scameter+)v2.1.0 官方安卓手機版 開心虎app安卓版2.0.7 官方版

開心虎app安卓版2.0.7 官方版 綠聯(lián)儲能電源官方版v1.1.12 安卓最新版

綠聯(lián)儲能電源官方版v1.1.12 安卓最新版 小客車搖號查詢系統(tǒng)軟件v1.9 官方手機版

小客車搖號查詢系統(tǒng)軟件v1.9 官方手機版 北京汽車指標(biāo)app官方版v1.0 安卓最新版

北京汽車指標(biāo)app官方版v1.0 安卓最新版 吉林高速app安卓最新版v1.0.0 手機最新版

吉林高速app安卓最新版v1.0.0 手機最新版

手機翻唱軟件

手機翻唱軟件 云手機免費版

云手機免費版 找暑假工的軟件推薦

找暑假工的軟件推薦 農(nóng)村信用社軟件合集

農(nóng)村信用社軟件合集 MT管理器下載

MT管理器下載 中國聯(lián)通手機版

中國聯(lián)通手機版

中國移動官方營業(yè)廳

中國移動官方營業(yè)廳

中國電信網(wǎng)上營業(yè)廳

中國電信網(wǎng)上營業(yè)廳

小紅書app下載安裝

小紅書app下載安裝

菜鳥app客戶端

菜鳥app客戶端

轉(zhuǎn)盤抽簽器安卓版

轉(zhuǎn)盤抽簽器安卓版

熱門評論

最新評論